Uzņēmumu struktūras

Holdinga struktūra

Definīcija

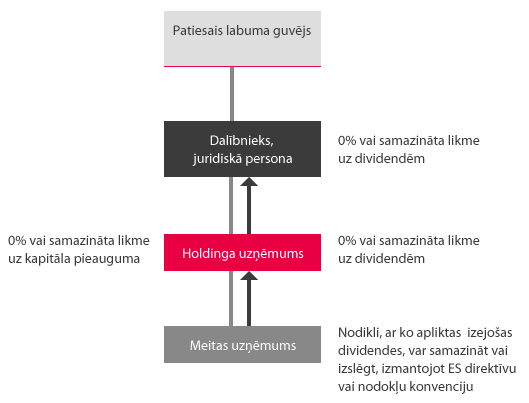

Uzņēmums, kura īpašumā ir cita uzņēmuma vai vairāku uzņēmumu (meitas uzņēmumu) daļas vai akcijas. Bieži to dēvē par mātes uzņēmumu. Tā īpašumā var būt arī nekustamais īpašums un citi īpašuma veidi. Atbilstošā jurisdikcijā reģistrēts holdinga uzņēmums var palīdzēt samazināt vai pilnībā izslēgt ieturamo nodokli, ar ko tiek apliktas ienākošās un izejošās dividendes un kapitāla pieaugums.

Holdinga uzņēmuma priekšrocības

- Ienākošās dividendes netiek apliktas ar nodokli

Daudzās Eiropas jurisdikcijās meitas uzņēmumiem pieejami uzņēmumu ienākuma nodokļa atvieglojumi attiecībā uz ienākošajām dividendēm.

Kipra, Latvija, Nīderlande, Malta, Ungārija

- Izejošās dividendes netiek apliktas ar nodokli

Izejošajām dividendēm, ko holdinga uzņēmums maksā akcionāriem (nerezidentiem fiziskām/juridiskām personām) piemērojams ieturamais nodoklis ar 0% likmi.

Kipra, Honkonga, Latvija, Singapūra, Īrija, Ungārija

- Patiesā labuma guvēja konfidencialitāte

Šim mērķim bieži tiek izmantoti ārzonā reģistrēti uzņēmumi, tresti un fondi. Prestižās Eiropas Savienības jurisdikcijās var nodibināt konfidenciālus trestu uzņēmumus mantojumiem un citiem konfidenciāliem mērķiem

Austrijā un Īrijā reģistrēti Ģimenes fondi vai Nīderlandes STAK. Sazinieties ar mums, lai uzzinātu vairāk.

- Akciju pārdošanai piemērojams kapitāla pieauguma nodoklis ar 0% likmi

Daudzās Eiropas jurisdikcijās akciju pārdošana netiek aplikta ar kapitāla pieauguma nodokli.

Kā tas darbojas?

- jābūt nodokļu rezidentam (jāuzrāda nodokļu rezidenta apliecība)

- jāievēro prasības dalības atvieglojumiem (ja tādi eksistē), ko jurisdikcija, kurā uzņēmums reģistrēts, piemēro attiecībā uz

- minimālo īpašuma tiesību ilgumu

- minimālo īpašumā esošo akciju procentuālo apjomu

- meitas uzņēmuma jurisdikcijā esošo uzņēmumu ienākuma nodokli (nodokļa pārbaude)

Salīdziniet holdinga uzņēmumus

| Ienākošās dividendes | Izejošās dividendes |

|

| LATVIJA | 0% uzņēmumu ienākuma nodoklisLatvijā reģistrēts uzņēmums saņem no rezidentu un nerezidentu uzņēmumiem (izņemot ārzonā reģistrētiem uzņēmumiem). |

0% ieturējuma nodoklis0% nerezidentiem akcionāriem, (juridiskām personām) 0% rezidentiem akcionāriem (juridiskām personām) 10% fiziskām personām |

| KIPRA | 0% uzņēmumu ienākuma nodoklisja vismaz 50% no meitas uzņēmuma ienākumiem gūti tirdzniecības darījumos, UN jurisdikcijā, kurā meitas uzņēmums reģistrēts, tas ir aplikts ar 5% nodokli |

0% ieturējuma nodoklis0% nerezidentiem akcionāriem (juridiskām personām) 0% rezidentiem akcionāriem (juridiskām personām) 0% fiziskām personām |

| NĪDERLANDE | 0% uzņēmumu ienākuma nodoklisJa spēkā ir dalības atvieglojumu nosacījumi:Nīderlandē reģistrētai holdinga SIA pieder vismaz 5% meitas uzņēmuma akciju; Meitas uzņēmums ir tirdzniecības uzņēmums vai meitas uzņēmums netiek turēts kā portfeļa investīcijas; Meitas uzņēmums ir pakļauts “nodokļu pārbaudei” – minimālā uzņēmumu ienākuma nodokļa likme ir 10%; Meitas uzņēmums ir pakļauts “aktīvu pārbaudei” – pasīviem jābūt mazāk par 50%. |

0% ieturējuma nodoklisSaskaņā ar ES mātesuzņēmumu-meitasuzņēmumu direktīvu un/vai, kad spēkā ir dalības atvieglojumi. 15% citos gadījumos, taču ir iespējama struktūras veidošana. |

| SINGAPŪRA | 0% uzņēmumu ienākuma nodoklisJa dividendes tiek sūtītas no jurisdikcijas, kurā piemērojama vismaz 15% uzņēmumu ienākuma nodokļa likme. | 0% ieturējuma nodoklis0% nerezidentiem akcionāriem (juridiskām personām) 0% rezidentiem akcionāriem (juridiskām personām) 0% fiziskām personām |

| MALTA | 0% uzņēmumu ienākuma nodoklisJa Maltā reģistrētam uzņēmumam pieder vismaz 10% ārzemēs reģistrēta meitas uzņēmuma akciju, VAI tam ir investīcijas (vismaz 1,5 miljonu eiro apmērā) kādā meitas uzņēmumā. Ārzemēs reģistrētajam uzņēmumam jābūt: reģistrētam Eiropas Savienībā, VAI, kādā valstī jāmaksā uzņēmumu ienākuma nodoklis ar >15% likmi, VAI, vismaz 50% ienākumu jāgūst no tirdzniecības. |

0% ieturējuma nodoklis0% nerezidentiem akcionāriem (juridiskām personām) 0% rezidentiem akcionāriem (juridiskām personām) 0% fiziskām personām |